Competitividad de las entidades federativas mexicanas en el siglo XXI

23Competitiveness of Mexican States in the 21st Century

Kurt Unger Rubín

Centro de Investigación y Docencia Económicas (CIDE), kurt.unger@cide.edu.

Nota: agradezco la muy atinada asistencia de Raúl Cepeda y Melina Mendoza en la preparación de los análisis de estadística, elaboración de mapas y selección de las referencias.

Vol. 15, Núm. 1 - Epub Competitividad...- Epub

|

Este trabajo retoma el análisis de la competitividad económica de las 32 entidades federativas del país para el 2018. Seleccionamos 72 actividades que dan cuenta de 98.6 % del total nacional. La estimamos con base en dos dimensiones: la productividad laboral y los salarios. El resultado más destacado es que se mantienen los dos grupos de estados categorizados en cuanto a condiciones de competitividad. Los competitivos siguen siendo los mismos para sumar 13 con una estructura económica competitiva, más productiva y diversificada. No obstante, respecto al movimiento de algunas entidades dentro del grupo competitivo, lo principal es que no hay un proceso amplio de convergencia en el tiempo. Palabras clave: especialización; concentración; productividad; competitividad; estados. Clasificación JEL: J24, D24, L25, R12. |

This paper takes up the analysis of the economic competitiveness of the 32 federal entities of the country for 2018. We selected 72 activities that account for 98.6 % of the national total. We estimate it based on two dimensions: labor productivity and wages. The most outstanding result is that the two groups of states categorized in terms of competitiveness conditions are maintained. The competitive ones remain the same to add 13 with a competitive, more productive and diversified economic structure. However, with respect to the movement of some entities within the competitive group, the main thing is that there is no broad process of convergence over time. Key words: specialization; concentration; productivity; competitiveness; states. JEL Classification: J24, D24, L25, R12. |

Introducción

Este trabajo continúa en la línea de otro anterior (ver Unger, 2017) para extender el análisis del 2013 al 2018. Se pretende identificar las características de la competitividad económica de los estados de México que definen las ventajas reveladas de cada uno y las implicaciones de las tendencias en el tiempo que consolidan el liderazgo de unos pocos en clara evidencia en contra de la hipótesis de convergencia relativa al promedio nacional entre regiones del país. La atención se orienta en las 32 entidades considerando la trayectoria productiva y competitiva de las principales actividades de cada una, su relación con la dotación disponible de recursos naturales locales y con las potencialidades que pueden ofrecer para atraer a las nuevas inversiones de empresas en el marco de la globalización en marcha. Dicho conocimiento podría servir para dirigir el desarrollo futuro y la promoción de las nuevas inversiones, siempre que puedan complementarse con las acciones de política regional para motivar a un mejor uso de los recursos revelados en cada región.

Partimos de distinguir entre actividades, como los servicios y comercios que tienden a desarrollarse cerca de cada mercado o conjunto de población, y grupos de estas relacionadas entre sí, es decir, los que se desarrollan sobre todo bajo el liderazgo de productos y servicios regionalmente especializados y concentrados en pocas localidades (por principio guiados y urgidos de competitividad para resistir presiones de competencia o para cumplir en mercados de exportación).

La competitividad se analiza en función de dos parámetros fundamentales: la productividad laboral y los salarios. Nos proponemos la distinción de estados en relación con dos criterios: a) las entidades según sus condiciones de competitividad —competitivas y no competitivas— y b) las vocaciones de producción que explican en cada una los resultados de productividad y salarios.

Se identifican varios tipos de estados: los industrializados en frontera muy orientados a las exportaciones y aquellos que despegan recientemente con éxito en centro-occidente; en otras entidades, el logro podría ser con base en un recurso abundante o el atractivo de naturaleza turística, aunque en la mayoría de estas no se han desarrollado aún derramas locales significativas. Todavía más de la mitad de los estados muestran condiciones de rezago muy considerables.

La motivación de fondo refiere a rebatir la noción de alcance en la competitividad de las regiones como ley natural de la evolución económica de un país. Sin pretender aludir al debate sobre modalidades de convergencia, discusión ampliamente documentada desde la década de los 90, el propósito de este trabajo es analizar su desarrollo en los diferentes estados mexicanos como evidencia de que, con muy pocas excepciones, no existen cambios sustantivos en el ordenamiento de estos durante los últimos 20 años. Las excepciones de convergencia relativa al interior del grupo de entidades competitivas tal vez quedarán mejor explicadas por el éxito muy puntual de proximidad a otras que les comparten derramas productivas. En las experiencias de otras naciones se observan patrones similares. Un caso de interés particular acerca del tema en Europa se encuentra en Diemer et al. (2022).[1]

Aun así, el desempeño en esas situaciones de éxito no puede entenderse sin tomar en cuenta la base técnico-industrial, comercial o turística heredada por décadas, como otros autores han comprobado oportunamente en entornos de Europa (Rodríguez-Posé, 2000) y de América (Bristow, 2011).

El ejercicio se compone de tres secciones, así como de un resumen y conclusiones. Se inicia con la identificación de las actividades importantes que responden por una alta proporción de la producción nacional y de cada estado. La segunda es de naturaleza conceptual, que define los dos indicadores que integran la medida de la competitividad: la productividad laboral y el salario relativo; en este apartado se observan las tendencias de especialización relativa de las entidades en ciertas actividades y su relación con los resultados de competitividad. La tercera estima las ventajas de una diversificación productiva sólida y estable entre actividades competitivas relacionadas entre sí, cuya integración conduce a una mejor estabilidad económica ante oscilaciones bruscas en el tiempo. Al final subrayamos las implicaciones para una política industrial, con base en competitividades sustentables.

Actividades principales en los estados del país

Como se anticipó, el punto de partida es un ejercicio previo que ahora se propone extender a los Censos Económicos 2019.[2] Ahora se trata de explicar la dinámica económica de las entidades atendiendo a la competitividad de las actividades más destacadas en cada una.

El objetivo último es subrayar el grado de congruencia entre las ventajas competitivas sectoriales reveladas en las entidades con las prioridades de política de desarrollo para impulsar las vocaciones regionales. Para ello, se relacionan las estimaciones de la competitividad de los estados en relación con sus actividades económicas más importantes (ramas censales a tres dígitos).

Para seleccionarlas, se aplicó como criterio que estas hubieran generado, por lo menos, 0.5 % del Valor Agregado (VA) en al menos un estado del país. Esto, con la finalidad de representar los sectores[3] que son importantes y comparables entre entidades.

La medición estuvo centrada en 72 actividades económicas a tres dígitos que en el 2018 abarcaban 98.6 % del Valor Agregado total, un poco más de los porcentajes de años previos. Estas sumaron cada una más de 0.01 % del VA nacional e incluían rubros importantes de los sectores de manufacturas, infraestructura, comercio y servicios[4] que integran los Censos Económicos del Instituto Nacional de Estadística y Geografía desde décadas atrás.

Tal como en otros países (ver Yülek, 2018), las manufacturas en México son también el sector más importante en la mayoría de los estados, aunque en algunos casos van perdiendo terreno ante el terciario. La literatura reciente acerca de la complejidad económica también las ubica como detonantes del liderazgo competitivo de naciones y regiones (ver Hidalgo y Haussmann, 2014; Castañeda et al., 2020). Asimismo, los estudios de innovación privilegian, de igual manera, el papel de las manufacturas (OCDE, 2021; Bonvillian y Singer, 2018). En esencia, estas muestran una amplia variedad de formas en las que se traduce la organización industrial de las distintas actividades, destacadamente por desarrollar los mercados industriales con estructuras de competencia diversas. Entre ellas, la mayoría es controlada por pocas empresas grandes en oligopolios nacionales e internacionales. Muchas de las otras pertenecen a mercados más competidos, para los cuales el tamaño de las firmas pierde significancia. El turismo y los servicios financieros son otros tipos de mercado que hacen a ciertos estados muy sensibles a su particular desempeño.

En general, se aprecia en cada entidad una mezcla peculiar de sectores y actividades tradicionales junto con otras de más reciente desarrollo, lo que se traduce en tendencias poco definidas de la competitividad agregada. Ello ocurre tanto en manufacturas como en otros segmentos económicos. La estimación de los índices de especialización revelada muestra que los de las factorías destinadas a exportar autos y electrónicos serán mayores que en aquellas de otros tipos de producción y del sector terciario. La misma comparación se observará al distinguir entre manufacturas y comercio. En principio, las aportaciones de las actividades del comercio y los servicios se anticipan más limitadas, dado que son menos expuestas a las fuerzas de la competencia en el mercado; ese efecto es más común entre las manufactureras.

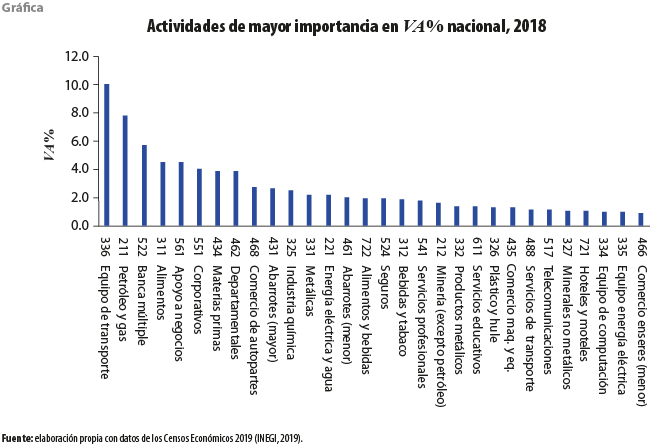

En el plano nacional, la relevancia individual de algunas actividades destacaba por sobre las de la mayoría restante. Las cinco más importantes sumaban 32.7 % del total nacional: la industria automotriz posicionada en el número uno con 10 %; en segundo término, la extracción de petróleo y gas, por otra parte, se contrajo considerablemente hasta 7.8 % en el 2018, reduciendo su participación desde 19 % que llegó a representar en el 2008; las otras tres por encima de 4.5 % nacional son banca múltiple, industria alimentaria y servicios de apoyo a los negocios. Las últimas dos no hacían parte de las principales en años anteriores. Al extender la lista a otras con más de 2.7 % cada una, estaríamos incluyendo a corporativos y comercios de distintos tipos (materias primas, tiendas departamentales, vehículos y abarrotes). La suma de estas cinco y las anteriores acumulaban 50 % del Valor Agregado total. Al considerar las 20 actividades más importantes, se da cuenta de casi 70 % del VA nacional (ver gráfica). Ello significa que muchas otras de poca significancia individual sumaban 30 % del VA restante.

Al observar las actividades de cada estado, los niveles de concentración de las importantes serán naturalmente más altos. El resultado evidente es que cada entidad debe identificar sus especializaciones y orientar sus políticas de desarrollo hacia dichas actividades principales, pues de ellas depende en mayor grado su dinámica. Esto será aún más relevante cuando pocas actividades puedan poner en riesgo al conjunto del estado.

Competitividad de los estados por ventajas reveladas

La estimación de esta permitirá agrupar a las entidades según sus condiciones de competitividad para orientar medidas de política de desarrollo regional. Por lo general, se confirma la caracterización de un norte homogéneo en lo competitivo en contraste con un sur rezagado y un centro-occidente económicamente maduro que se ha recuperado con éxito. No obstante, hay excepciones en cada extremo que exigen la identificación de las competitividades locales individuales, distinguiendo su origen en el aumento de la productividad laboral, los salarios y su resultante aproximado, como acopio de capital humano.

Los estudios de la competitividad recogen elementos de diversas teorías económicas, como la organización industrial contemporánea, la geografía económica moderna, la nueva teoría de comercio y las vertientes de tipo institucional.[5] De mayor relevancia para esta investigación son los que le asocian atributos económicos de productividad y capital humano, así como el análisis de estructuras de mercado, especializaciones, dominio de espacios territoriales y grados de comerciabilidad en distintas actividades.

En estas teorías se explican los procesos de crecimiento mediante la distinción entre los sectores, las condiciones de competencia y los rangos sobresalientes de la competitividad económica para cada situación geográfica y temporal. La literatura más sugerente sobre integración de estructuras de competencia en entornos geográficos muy específicos incluye autores con matices teóricos diferentes, como Krugman (1996), Porter (1990) y Rodrik (2007). En otro conjunto teórico se sitúan los análisis de lo institucional en los que se ubican respecto a México las publicaciones del IMCO (2012), EGAP (2010) y Cabrero (2009)

La idea de externalidades benéficas al agregado impone el término de ventajas competitivas de una región, que son un conjunto de instituciones, políticas públicas y factores que determinan su nivel de productividad; este, a su vez, precisa el nivel de prosperidad económica sustentable en la región (Schwab y Porter, 2007; Annoni y Kozovska, 2010; Egan, 2018).

Para autores como Porter (1992) y Krugman (1991), el concepto más significativo asociado a la competitividad económica es el de productividad, pues refleja la eficiencia en la utilización de los recursos. Esta es determinante para producir estándares crecientes de calidad de vida de los individuos involucrados (Porter, 1992) y es la única forma de mantener la competitividad en el largo plazo (Krugman, 1991). La orientación hacia la competitividad regional en este trabajo sigue el enfoque de Porter; las ventajas competitivas se crean y mantienen en un proceso muy localizado de cercanía geográfica alimentadas por la productividad, y se comparten por la vía de mayores salarios.[6]

El interés por incrementar la productividad no debe opacar el objetivo de transferir ganancias por esta a las personas mediante mejores salarios (Turok, 2004). Dicho lo anterior, este artículo continúa profundizando en la versión de competitividad económica de los estados con referencia a las principales actividades (y no a las características organizacionales o institucionales usuales en otros ejercicios, como anteriormente se mencionó). La estimación consiste en integrar dos elementos fundamentales:[7] la productividad laboral relativa a la del país (ventaja revelada de productividad) y el nivel salarial relativo al nacional que se asocia como indicador del empleo de mano de obra con mejor calificación (ventaja revelada salarial).

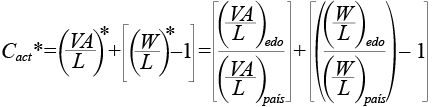

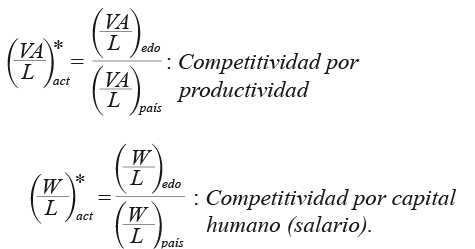

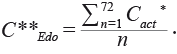

Esto supone calcular la competitividad de las actividades de cada estado en la comparación de dos factores: a) la estimación de la productividad laboral de cada actividad en la entidad respecto a la misma a nivel nacional, (VA/L)*, y b) la comparación del salario promedio de la actividad en la entidad con el promedio salarial nacional de dicha actividad, (W/L)*. Ambas medidas en conjunto nos acercan a la competitividad relativa o revelada de la actividad en el estado (C*).[8]

La expresión de suma refleja a ambas ventajas en relación con las actividades de cada entidad. No obstante, puede resultar de interés distinguir la influencia de cada factor (productividad o salario) en el resultado del conjunto, pues habrá casos en los que uno de estos factores es el que predomina en la estimación agregada. Es la situación de los cinco estados de la frontera norte, que se distinguían por ganancias en los salarios que superaban a la productividad relativa.

El Índice Agregado por Actividad en cada estado se define por:

La competitividad económica por estado se obtiene, entonces, de la media aritmética del conjunto de actividades de cada uno. La estimación correspondiente es:

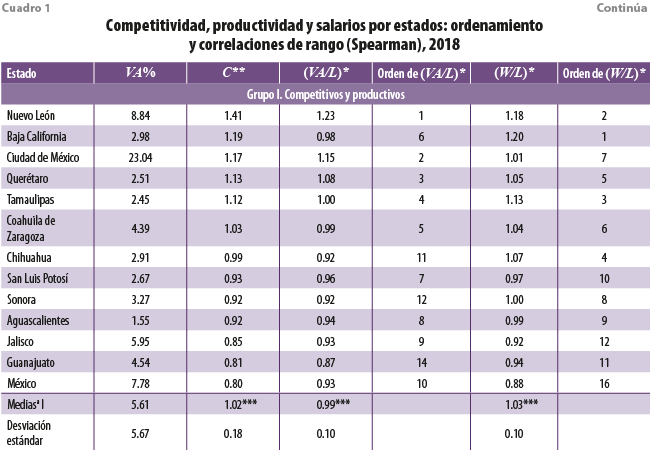

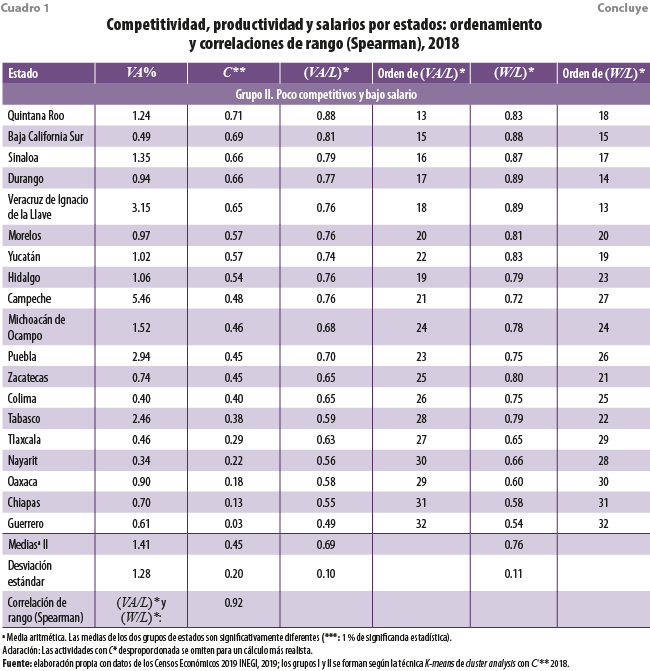

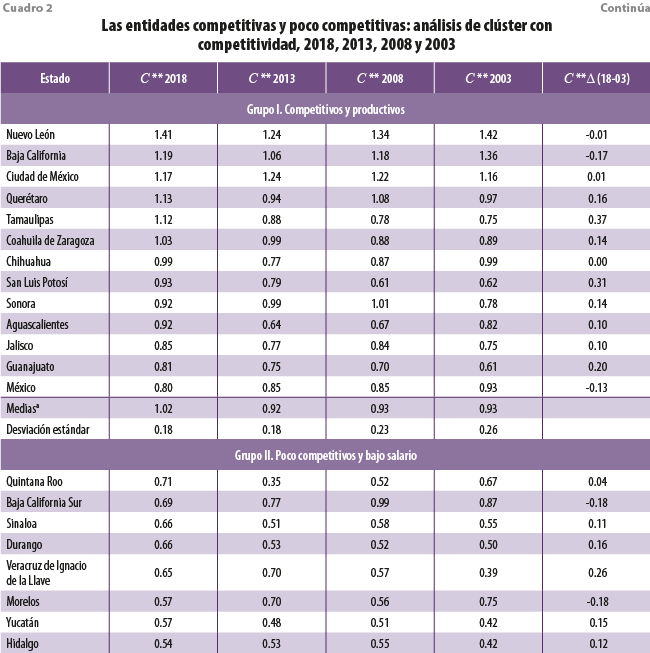

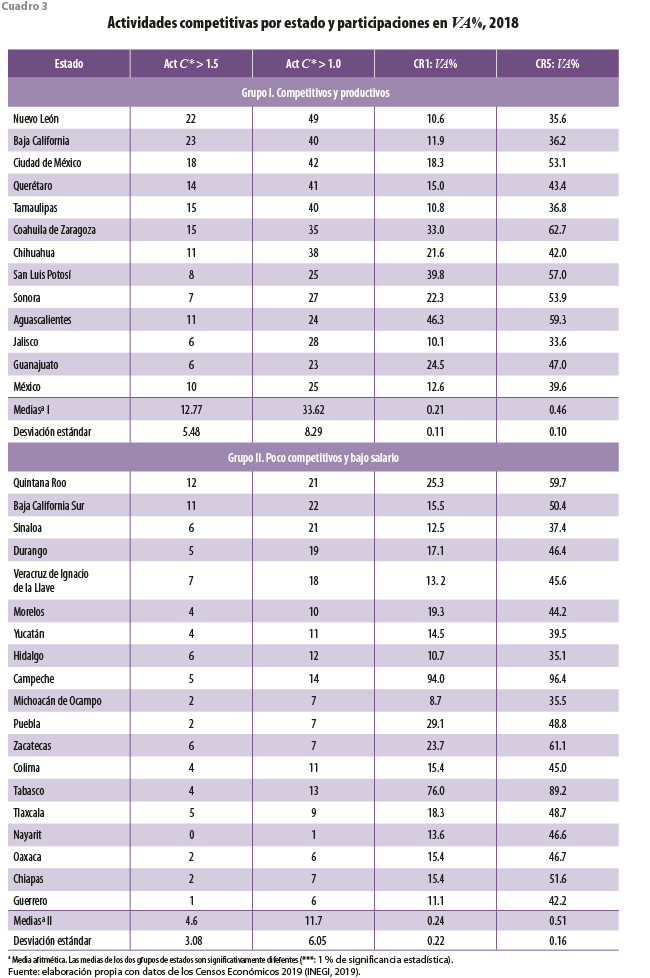

El cálculo de C** arroja como resultado para el 2018 la distinción de dos grupos de entidades con condiciones de competitividad muy diferentes entre sí. En el cuadro 1 se distinguen los productivos y que alcanzaban condición de alta competitividad salarial (el grupo I de 13 entidades) y los de menor asociada a poca productividad y bajos salarios (el II de los 19 restantes). Estos números son consistentes en el tiempo, como se verá más adelante.

La clasificación de estos dos grupos se realizó con la técnica de K-means.[9] Esta es una reconocida herramienta estadística del análisis de varianzas que permite hacer una comparación no sesgada. Su propósito en este trabajo fue generar dos clústeres que minimizaran las distancias de C** al interior de cada uno de estos dos grupos mientras se maximizaba la distancia del promedio entre ambos.

Las medias de C**, (VA/L)* y (W/L)* por cada entidad dieron resultados comparativos y robustos bastante consistentes en el tiempo, como puede verse en el cuadro 2 al cotejar los ordenamientos del 2018 y 2013. La comparación puede resumirse en lo siguiente: hay pocos cambios en cuanto a estados que se tornaban competitivos, pues las trayectorias de vocación productiva no se pueden modificar en pocos años (hubo contadas excepciones explicables, como el caso de Baja California y Tamaulipas, que apostaron con éxito desde tiempo atrás a la electrónica dada su vecindad con los estados de California y Texas, respectivamente). Para años anteriores (2008 y 2003), destacaban San Luis Potosí y Guanajuato, que eran parte del grupo no competitivo. En cambio, las fortalezas por diversificación se ilustraron bien por entidades como Nuevo León, Querétaro y Ciudad de México, que al paso de los años han robustecido la competitividad de la economía local.

Los estados competitivos eran 13 al igual que en el 2013, pero una entidad cayó al grupo II y otra salió de ahí: Aguascalientes brincó al I con una subida significativa en C**, mientras que Baja California Sur terminó descendiendo de nuevo al II.

Al interior de cada grupo también hay diferencias considerables, pues los competitivos se encontraban en el 2018 en un rango amplio que fue desde 1.41 para Nuevo León a 0.80 del estado de México. Entre los no competitivos, el valor resultó todavía más extenso, pues alcanzó desde 0.71 en Quintana Roo hasta 0.03 en Guerrero, como puede verse en el cuadro 2. El ejercicio de cluster analysis con (VA/L)* y (W/L)* simultáneamente arrojó la misma agrupación de las entidades en los mismos dos cortes anteriores.

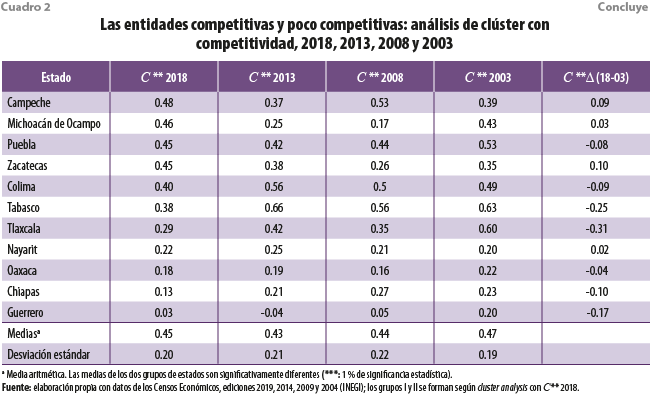

Otro rasgo por subrayar para el grupo de los competitivos en el cuadro 2 es la persistencia de los tres estados líderes de la competitividad a través de los años: Nuevo León, Baja California y Ciudad de México se mantenían a la cabeza, como lo muestra el cálculo de C**. Sus trayectorias eran diferentes, pues Nuevo León consolidaba una integración industrial sólida, Ciudad de México era punta indiscutible en una amplia variedad de servicios, incluyendo los relacionados con Gobierno, y Baja California destacaba por el éxito de maquiladoras en actividades muy dinámicas, como electrónica, productos metálicos y aparatos eléctricos. Un segundo conjunto exitoso lo integraban tres entidades que consistentemente quedaron entre los primeros de nuestros cálculos: Querétaro, Tamaulipas y Coahuila de Zaragoza, todos con C** mayor a 1.0 en el 2018. Otros estados competitivos, aunque de menor rango, son Chihuahua, Sonora, Jalisco, México, San Luis Potosí, Aguascalientes y Guanajuato, casi todos ellos accediendo al grupo competitivo desde el 2008 (ver mapas I y II).

No obstante, la evolución de algunos estados es muy incierta, como también se ilustra en el cuadro 2. Por ejemplo, del 2003 al 2018, Tamaulipas, San Luis Potosí, Guanajuato y Querétaro mejoraron notablemente. En cambio, Baja California y México mostraron caídas de su Índice de Competitividad significativas, aún más agudas en este último. En otras palabras, llegar al grupo competitivo no es suficiente condición para mantener el nivel de competitividad. Quintana Roo es, tal vez, el más volátil, pues cayó de 0.52 en el 2008 a 0.35 en el 2013 y repuntó a 0.71 en el 2018. Tal vez más grave fue el descenso en los niveles de competitividad del 2013 al 2018 en entidades tan diversas entre las menos competitivas de por sí: Tabasco, Baja California Sur, Morelos, Chiapas y Guerrero.

Especialización y diversificación de actividades competitivas en los estados

En esta sección intentamos probar la hipótesis de que la diversificación virtuosa entre muchas actividades competitivas es más eficiente que la concentración muy especializada en pocas actividades. Es decir, que los estados más competitivos serán aquellos que han desarrollado una estructura productiva diversificada y que contienen más actividades con condiciones de alta competitividad. Esta tendencia se observó también en la versión con datos del 2013 (Unger, 2017), pues esas actividades competitivas a su vez transmitirán al resto dinámicas y exigencias de mayor eficiencia al conjunto.

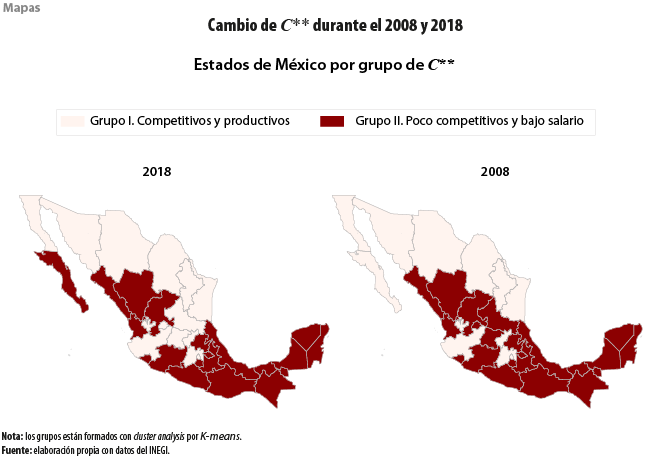

Considerando el número de actividades con relativa competitividad en cada estado, la evidencia más contundente es que la cantidad de aquellas muy competitivas (C* > 1.0) era significativamente mayor en las entidades competitivas (promedios de 33.6 > 11.7). Al considerar otro límite mayor o más exigente para definir a las actividades altamente competitivas (C* > 1.5), la diferencia entre los grupos siguió siendo significativa (12.7 > 4.6). En relación con estas dos medidas, el ordenamiento de los estados por número de actividades competitivas se mantuvo con muy alto nivel de correlación (coeficiente = 0.931***, esto es, de la más alta significancia estadística).

En otras palabras, lo anterior se refleja en que los estados competitivos alcanzaban más de un tercio de sus actividades en condiciones de alta competitividad (promedio de casi la mitad de las actividades: 33.6 del total de 72). En algunos casos, la cantidad sobrepasaba la mitad: Nuevo León, Ciudad de México, Baja California, Querétaro, Tamaulipas y Chihuahua tenían entre 49 y 38 (número de C* > 1.0, columna 2 del cuadro 3).

Lo anterior se complementa con la estimación de economías diversificadas y no especializadas en extremo. El grado de diversificación competitiva se toma de los índices de importancia del VA en las actividades principales, sean la mayor o las cinco más importantes de cada estado (CR1 y CR5 en el cuadro 3). En el grupo de los competitivos, los más diversificados quedaron con participación del CR5 por debajo de 40 % del VA estatal; los más destacados en este indicador a la baja son Jalisco (33.6 %), Nuevo León (35.6 %), Baja California (36.2 %), Tamaulipas (36.8 %) y México (39.6 %). El CR1, en estos casos, solió estar alrededor de 10 % del VA. Al otro extremo había todavía estados competitivos altamente concentrados en pocas actividades: Coahuila de Zaragoza (62.7 %), Aguascalientes (59.3 %), San Luis Potosí (57 %) y Sonora (53.9 %), todos ellos muy dominados por la importancia de la industria automotriz, así como Ciudad de México (53.1 %) con marcada especialización en instituciones de crédito, corporativos y servicios de apoyo a los negocios. Ciudad de México y Jalisco son un caso aparte de mucha diversidad y relevancia en actividades terciarias de muy alta competitividad, pues se reconocen como centros regionales comerciales y de servicios especializados que atienden a grandes segmentos de la población, alcanzando considerables economías de escala.

La comparación del grupo de los competitivos con los estados de baja competitividad se resume en que los primeros mostraron una situación más diversificada y compartida, mientras que, en los segundos, las actividades competitivas eran pocas. Ello no contradice que algunas actividades importantes pueden mostrar de manera excepcional condiciones relativamente competitivas de alta C*. Es cuestión de reparar en que la principal actividad (indicada por el CR1) en Campeche y Tabasco excedía de 70 % del VA estatal en el 2018, con índices de competitividad alrededor de 2 (petróleo con 1.81 y 2.06, en ese orden). En esos casos, la implicación de política industrial habría sido relativamente simple: cuidar las condiciones de competitividad de unas pocas empresas grandes en rubros de petróleo para evitar los riesgos de exponer todo el estado a oscilaciones no previstas con gran impacto.

Resumen y conclusiones

En este trabajo se retoma la estimación de la competitividad relativa de los 32 estados mexicanos, extendiendo el periodo de análisis al 2018.

En primer término, se observa que las actividades principales pueden variar según las entidades, aunque en general se da una trayectoria de diversificación de las economías más competitivas. La medición se orientó en 72 actividades que representaban 98.6 % del total del país, conservando también su poder de representatividad para todos y cada uno de los estados.

La estimación de la competitividad consistió en sumar la productividad relativa y los salarios promedio por entidad, como en ejercicios anteriores se mostró. El resultado es, de nueva cuenta, un grupo de estados competitivos frente a otro de menor competitividad que quedaba rezagado. Los competitivos se caracterizaron por mayores niveles de productividad y también por salarios más altos en tanto que dedicaron más recursos para mejorar su capital humano y asegurar sus ventajas competitivas en el tiempo.

De igual relevancia ha resultado que los estados más competitivos tenían una estructura productiva cada vez más diversificada. Por el contrario, los de menor competitividad, y de manera destacada, los del final de ese grupo dependían en mayor grado de unas pocas actividades que representaban gran significancia en la economía local, y sugerían pocos y menores efectos de derrama a otras actividades. Obviamente, serán entidades de mayor exposición a la evolución de esas pocas actividades importantes.

En el mismo sentido, los 13 estados del grupo más competitivo y productivo desarrollarán mejores condiciones a futuro gracias a sus estructuras productivas más diversificadas, balanceadas y de orientación a mercados más extensos. Las entidades más maduras (como Nuevo León, Ciudad de México, Querétaro, México y Jalisco) quedaron con índices de muy alta diversificación competitiva y generalmente con menor especialización relativa. Otro grupo con índices de alta concentración en pocas actividades también alcanzaron condiciones competitivas, como las de la frontera norte, en las que aún se observa una mezcla de actividades tradicionales y otras modernas de reciente arraigo en coexistencia. En algunos de esos casos se suele privilegiar algunas actividades más competitivas, tanto en la proporción que significan de estas como en el valor de la producción que representan; ejemplos de este tipo son Coahuila de Zaragoza, Aguascalientes, San Luis Potosí, Sonora y Ciudad de México.

Estas 13 entidades más competitivas, con estructuras productivas más diversificadas y con niveles de productividad y salarios altos que se derraman hacia entornos cercanos tal vez irán creando en el tiempo estructuras más amplias en modalidades de clústeres regionales, tendencias que valdría comprobar en ejercicios futuros. En este sentido, la cercanía cobra relevancia, tal como ya lo mostraron los estados de Guanajuato, San Luis Potosí y Querétaro en el Bajío, que se han integrado ante el impulso de ciertos ramos, como el de la industria automotriz.

En resumen, es evidente que las entidades competitivas desarrollan mejores condiciones de productividad y altos niveles salariales. Por el contrario, las 19 con rezago o atraso relativo tienden a compensar la falta de productividad con menores salarios relativos, con el riesgo de quedar atrapadas en círculos perversos de escasas posibilidades de desarrollo, es el caso de la mayoría de las del sur-sureste y otras de la costa del Pacífico.

Otro resultado importante es que la evolución comparativa en el tiempo de estos dos grupos de estados mantuvo una diferencia consistente. Puede decirse que la tendencia al alcance de altos niveles en la competitividad fue muy poco frecuente. El cluster analysis para 2018-2003 tuvo prácticamente la misma dualidad de entidades, con pocas salvedades. Tal vez más destacado fue el sacrificio de la competitividad en las estados más rezagadas, esto es, Tabasco, Tlaxcala, Nayarit, Oaxaca, Chiapas y Guerrero, que registraron caídas considerables en el periodo.

Esta línea de análisis confirma, como en otras ocasiones, que las diferencias competitivas entre estados y regiones son significativas y crecientes, pues las condiciones de competitividad se gestan por periodos prolongados. En otras palabras, la productividad sostiene a la competitividad de las entidades competitivas, a la vez que permite incorporar capital humano de más calidad y con altos salarios. Estos resultados de productividad y salarios compartidos ratifican la consolidación de esos estados competitivos en condiciones muy favorables por encima del otro grupo de entidades. La recomendación de política de desarrollo más evidente es que las atrasadas deben poner en práctica acciones que permitan mejorar ambos indicadores en el tiempo. Dicho de otra forma, no es posible mantenerse de manera pasiva en actividades poco competidas y por castigo a los salarios sin reconocer los obstáculos al desarrollo y al progreso que ello significa.

_________________

Fuentes

Annoni, P. y K. Kozovska. EU Regional Competitiveness Index (RCI) 2010. Bélgica, JRC Publications Repository, European Commision, 2010.

Annoni, P. y L. Dijkstra. EU Regional Competitiveness Index(RCI) 2013. Bélgica, JRC Publications Repository, European Commision, 2013.

Balassa, B. “Trade Liberalisation and Revealed Comparative Advantage”, en: The Manchester School. Vol. 33(2). Reino Unido, 1965, pp. 99-123.

Benzaquen, J., L. A. del Carpio, L. A. Zegarra y C.A. Valdivia. “Un índice regional de competitividad para un país”, en: Revista Cepal. 102, Chile, 2010, pp. 69-86.

Bhagwati, J., P. Kishna y A. Panagariya. The World Trade System: Trends and Challenges. Cambridge, Massachusetts, Estados Unidos de América (EE. UU.), The MIT Press, 2016.

Bonvillian, W. y P. Singer. Advanced Manufacturing - The New American Innovation Policies. Cambridge, Massachusetts, EE. UU., The MIT Press, 2018.

Bristow, G. “Territorial competitiveness and local and regional economic development: A classic tale of ‘Theory led by policy”, en: Andy Pike, Andrés Rodríguez-Pose y John Tomaney (eds.). Handbook of local and regional development. Londres, Reino Unido, Routledge, 2011, pp. 344-355.

Cabrero, E. (coord.). Competitividad de las ciudades en México: la nueva agenda urbana. México, CIDE, 2009.

Castañeda, G. Reporte sobre la complejidad económica del estado de Campeche. México, CIDE, 2016.

Castañeda, G., L. Mavra y J. L. Lugo. The Paradigm of Social Complexity. México, CEEY, 2020.

Cermeño, R., D. Mayer y A. Martínez. “Convergencia, divergencia y estratificación. Estudio comparativo de la dinámica de crecimiento de la manufactura en los municipios mexicanos y los condados estadunidenses”, en: El Trimestre Económico. Vol. 76, núm. 302, 2009, pp. 349-378.

Chien, S. S. e I. Gordon. “Territorial Competition in China and the West”, en: Regional Studies. Vol. 42, núm. 1, 2008, pp. 31-49.

Cochrane, A. “Alternative approaches to local and regional development”, en: Andy Pike, Andrés Rodríguez-Pose y John Tomaney (eds.). Handbook of local and regional development. Londres, Reino Unido, Routledge, 2011, pp. 97-105.

Diemer, A., S. Iammarino, A. Rodríguez-Pose y M. Storper. “The Regional Development Trap in Europe”, en: Economic Geography. Vol. 98:5, 2022, pp. 487-509.

Egan, P. Globalizing Innovation: State Institutions and Foreign Direct Investment in Emerging Economies. Cambridge, Massachusetts, EE. UU., The MIT Press, 2018.

Escuela de Gobierno y Transformación Pública del Tecnológico de Monterrey (EGAP). La competitividad de los estados mexicanos 2010, fortalezas ante la crisis. México, ITESM, 2010.

Fujita, M., P. Krugman y A. Venables. The Spatial Economy. Cities, Regions and International Trade. Cambridge, Massachusetts, EE. UU., The MIT Press, 1999.

Gardiner, B., R. Martin y P. Tyler. “Competitiveness, Productivity and Economic Growth across the European Regions”, en: Regional Studies. Vol. 38:9, 2004, pp. 1045-1067.

Gilbert, R. J. Innovation Matters. Países Bajos, Amsterdam, Amsterdam University Press, 2020.

Hanushek, E. A. y L. Woessmann. The Knowledge Capital of Nations. Países Bajos, Amsterdam, Amsterdam University Press, 2015.

Hidalgo, C. A., y R.Hausmann. The Atlas of Economic Complexity: Mapping Paths to Prosperity. Cambridge, Massachusetts, EE. UU., The MIT Press, 2014.

Ibarra-Armenta, C. I. y A. B. Trejo-Nieto. “Competencia territorial: un marco analítico para su estudio”, en: Economía, Sociedad y Territorio. Vol. XIV, núm. 44, 2014, pp. 349-378.

Instituto Mexicano para la Competitividad, A. C. (IMCO). Índice de Competitividad Urbana 2012. México, IMCO, 2012.

INEGI, Censos Económicos 2009. Clasificación Industrial de América del Norte (SCIAN). México, INEGI, 2009.

_______ Censos Económicos 2014. Clasificación Industrial de América del Norte (SCIAN). México, INEGI, 2014.

_______ Censos Económicos 2019. Clasificación Industrial de América del Norte (SCIAN). México, INEGI, 2019.

Kohler, W. et al. Developments in Global Sourcing (CESifo Seminar Series). Cambridge, Massachusetts, EE. UU., The MIT Press, 2018.

Krugman, P. Geography Trade. Cambridge, Massachusetts, EE. UU., Leuven University Press/The MIT Press, 1991.

_______ Development, Geography and Economic Theory. Cambridge, Massachusetts, EE. UU., The MIT Press, 1996.

Organización para la Cooperación y el Desarrollo Económicos (OCDE). Competitive Regional Clusters: National Policy Approaches. OCDE. 2007 (DE) https://doi.org/10.1787/9789264031838-en, consultado el 20 de abril de 2023.

_______ Entrepreneurship in Regional Innovation Clusters. OCDE. 2021 (DE) bit.ly/47NApRP, consultado el 20 de abril del 2023.

_______ Clústeres, innovación y emprendimiento. OCDE. 2011 (DE) bit.ly/46CJJpU, consultado el 20 de abril del 2023.

_______ Reviews of Regional Innovation: 15 Mexican States. OCDE. 2009 (DE) https://doi.org/10.1787/9789264060135-en, consultado el 20 de abril del 2023.

Palan, N. “Working Paper Measurement of Specialization # The Choice of Indices”, en: FIW Working Paper, No. 62. Austria, 2010.

Porter, M. The Competitive Advantage of Nations. Londres, Reino Unido, MacMillan, 1990.

_______ Competitive Advantage: Creating and Sustaining Superior Performance. Londres, Reino Unido, PA Consulting Group, 1992.

Potter, J. “Evaluating regional competitiveness policies: insights from the new economic geography”, en: Regional Studies. Vol. 43, núm.9, 2009, pp. 1225-1236.

Rodríguez-Posé, A. “Local Production Systems and Economic Performance in Britain, France, Germany and Italy”, en: Crouch, C., P. Le Galès, C. Trigilia y H. Voelzkow (comps.). Local Production System in Europe. Rise or Demise? Nueva York, EE. UU., Oxford University Press, 2000, pp. 25-45.

Rodrik, D. One Economics, Many Recipes: Globalization, Institutions, and Economic Growth. Nueva Jersey, EE. UU., Princeton University Press, 2007.

Schwab, K. y M. Porter. The Global Competitiveness Report 2007-2008. Ginebra, Suiza, World Economic Forum, 2007.

Sobrino, J. “Competitividad territorial: ámbitos e indicadores de análisis”, en: Economía, Sociedad y Territorio. Núm. Especial. México, 2005, pp. 123-183.

Turok, I. “Cities, Regions and Competitiveness”, en: Regional Studies. Vol. 38, núm. 9, 2004, pp. 1069-1083.

Unger, K. “Apertura y empleos: la economía de los sectores comerciables y no comerciables de las regiones de México”, en: Arrroto, J. y S. Berumen (coords.). Migración a Estados Unidos: Remesas, autoempleo e informalidad laboral. Guadalajara, Universidad de Guadalajara/Segob/INM/DGE Ediciones, 2009.

_______ “Evolución de la competitividad de los estados mexicanos en el siglo XXI. ¿Quién gana o pierde?”, en: El Trimestre Económico. Vol.84, núm. 335, 2017, pp. 645-679.

Unger, K., D. Flores y J. E. Ibarra. “Productividad y capital humano. Fuentes complementarias de la competitividad en los estados mexicanos”, en: El Trimestre Económico. Vol. LXXXI, núm. 324, 2014, pp. 909-941.

Yülek, M. How Nations Succeed. Manufacturing, trade, industrial policy & economic development. Singapore, Palgrave/Macmillan, 2018.

_______________________

[1] Otras referencias para Europa incluyen Anonni y Dijkstra (2013) y Potter (2009). Sobre México, pueden consultarse Cermeño et al. (2009), Ibarra y Trejo (2014) y Unger (2017), entre otros autores de una larga lista que han trabajado sobre los distintos tipos de convergencia.

[2] Programa estadístico de Instituto Nacional de Estadística y Geografía (INEGI). Información referida al 2018.

[3] Secundario y terciario. El sector primario no es competencia de estos Censos.

[4] La mayoría de las actividades cumple también con el límite de 0.5 % de representación en el agregado nacional. Las excepciones son poco más de una docena listadas al final del cuadro A1 del apéndice del documento de trabajo 599 del CIDE, que no cumplen con ese mínimo del agregado, pero sí alcanzan importancia localmente. Entre ellas las hay de diversos tipos: algunas se repiten con poco peso en diversos estados con similar vocación (e. g., Mantenimiento de instalaciones recreativas y pesca, en estados turísticos como Guerrero, Colima, Baja California Sur, Sinaloa y Yucatán). Otras se incluyen por la influencia de una entidad importante en particular (e. g., Estacionamientos, mensajería y banca central, todas de relevancia en Ciudad de México).

[5] La parte conceptual y de revisión de la literatura de esta sección sigue de cerca una versión que hemos trabajado antes (Unger, 2017), pero se resume a lo más relevante, y se incluyen algunas referencias más actualizadas.

[6] En este sentido, la productividad y altos salarios corren en la misma dirección, como mencionan Gardiner et al. (2004): “Productivity depends both on the value of a nation’s products and services […] and the efficiency with which they can be produced. True competitiveness, then, is measured by productivity. Productivity allows a nation to support high wages, a strong currency and attractive returns to capital, and with them a high standard of living…”.

[7] Esta es solo una medida de productividad parcial de los factores. Así se puede también calcular la productividad del capital. En oposición, la Productividad Total de los Factores (PTF) mide la de todos estos en conjunto. Sin embargo, el cálculo de la PTF requiere estimaciones de la función de producción, y los datos necesarios generalmente no se encuentran disponibles a nivel regional.

[8] Este Índice de Competitividad puede considerarse un símil del Índice de las Ventajas Comparativas Reveladas del Comercio, originalmente desarrollado por Balassa (1965). El mejor resultado anticipado de acuerdo con la literatura revisada será la ganancia de competitividad (C*) por contribución positiva de ambos factores en condiciones de competencia.

[9] La técnica del cluster analysis empleando K-means consiste en agrupar las observaciones de manera que se consiga reducir la varianza al interior de cada grupo, en tanto que a la vez se maximiza la diferencia entre los promedios de cada grupo.